«Инвесторы уходят из России» – таков лейтмотив множества публикаций последних лет. В то же время анализ сделок слияний и поглощений (M&A) позволяет сделать вывод, что интерес иностранных инвесторов к России восстанавливается, особенно в инновациях и нефтегазовом секторе. Об этом говорит и сам иностранный бизнес, да и независимые эксперты в целом согласны, что с точки зрения прироста прямых иностранных инвестиций 2019 год может стать «лучшим годом после санкций». Возможности снова могут перевесить риски.

В апреле 2019 года ЦБ опубликовал статистику прямых иностранных инвестиций (ПИИ) за 2018 год. «В России в 2018 году приток прямых иностранных инвестиций продолжил сокращаться. Так, по предварительным данным, приток прямых иностранных инвестиций в РФ снизился более чем в 3 раза по сравнению с 2017 годом, до $8,8 млрд (0,5% ВВП) после $28,6 млрд годом ранее. Это минимальное значение притока ПИИ в РФ за последние 10 лет», – написано в апрельском номере бюллетеня Департамента исследований и прогнозирования ЦБ РФ «О чем говорят тренды. Макроэкономика и рынки». Сравнение с последним «досанкционным» 2013 годом выглядит еще пессимистичнее – тогда, по данным ЦБ, объем ПИИ в Россию достиг $69,2 млрд. Мы обратились к цифрам ЦБ в поисках объективной статистики, поскольку существующие на рынке источники об объемах инвестиций зачастую просто противоречат друг другу. Однако и у данных ЦБ есть свои особенности.

Лидия Петрашова

Партнер, руководитель Отдела инвестиций и рынков капитала

Как ЦБ считает прямые иностранные инвестиции?

Согласно информации на сайте ЦБ РФ, прямые иностранные инвестиции подсчитываются на основе методик Организации экономического сотрудничества и развития (ОЭСР) и Международного валютного фонда (МВФ) и экономической концепции, принятой в Системе национальных счетов.

ЦБ подсчитывает ПИИ как сумму участия нерезидентов в капитале российских компаний, долговых инструментов и реинвестированной прибыли.

Эти показатели могут принимать и отрицательные значения, если, например, за отчетный период сумма вложений в капитал российских предприятий, сделанных иностранными компаниями, оказалась меньше, чем сумма продаж акций (долей, паев) российских компаний их иностранными владельцами (деинвестирование).

Основные понятия

Прямые инвестиции – категория трансграничных инвестиций, при которых резидент одной страны контролирует или имеет значительную степень влияния на управление предприятием, являющимся резидентом другой страны. Главные компоненты прямых инвестиций представлены участием в капитале и долговыми инструментами.

Участие в капитале – вложение в капитал, подтвержденное акциями, паями, долями участия, депозитарными расписками или аналогичными документами, а также привилегированными акциями, дающими право на получение части остаточной стоимости акционерного общества в случае прекращения им своей деятельности. Кроме того, в участие в капитале включаются прочие вложения капитального характера (безвозмездная помощь, техническое обслуживание, консалтинг, обучение персонала и т.д.).

Долговые инструменты – долговые ценные бумаги, депозиты, ссуды, займы, товарные кредиты и прочие инструменты, требующие уплаты основной суммы и/или процентов в определенный момент времени в будущем.

Реинвестированная прибыль – отражение прибыли на вложенный капитал, начисленной прямым инвесторам пропорционально их доле в капитале за минусом прибыли, объявленной к распределению (распределенной прибыли) за этот же период.

Иностранный инвестор или российский резидент?

Важный вопрос, который возникает при анализе статистики ЦБ, заключается в том, являются ли учтенные прямые иностранные инвестиции (и обратный процесс – выходы иностранцев из капитала российских компаний) «истинно» иностранными? Свежий пример: в сентябре 2019 года объявлено о слиянии розничных сетей «Дикси», «Бристоль» и «Красное и белое», что привело к возникновению третьего по величине розничного оператора в России. Объединенная компания «ДКБР Мега Ритейл Групп Лимитед» зарегистрировалась на Кипре, хотя фактически, по данным «Ведомостей», принадлежит российским бизнесменам Игорю Кесаеву, Сергею Кациеву и Сергею Студенникову.

«В официальной статистике Банка России значительная часть средств, учтенных как прямые иностранные инвестиции (ПИИ), фактически является операциями российских компаний через офшорные юрисдикции. Нидерланды, Кипр, Люксембург, частично Великобритания – это все офшорные истории. Год от года картина меняется, но в среднем до 70% прямых иностранных инвестиций относятся к этой категории, хотя, я полагаю, за счет деофшоризации эта доля в последнее время сокращается, и растет доля реальных иностранных инвестиций», – говорит заместитель директора Института международной экономики и финансов Всероссийской академии внешней торговли Юрий Зайцев.

Снижение официальных показателей ПИИ 2018 года в значительной степени объясняется набором юридических действий, связанных с изменением законодательства по офшорным зонам. То есть отчасти это не «настоящие» ПИИ, а инвестиции российских резидентов. Значимость офшоров упала в последние годы, не исключено, что сейчас структура ПИИ несколько более здоровая, чем 2–3 года назад, поскольку некоторые российские резиденты перевели свои средства из офшоров в Россию.

Корректность этих данных очень важна для объективной оценки инвестиционного климата в стране. Проблему отмечают и представители международного инвестиционного сообщества: «Что касается инвестиций из Японии в Россию, в том числе и в "Сахалин-1", "Сахалин-2" в объеме $15 млрд, … инвестиции в объеме $5 млрд для проекта "Арктик СПГ-2", инвестиции в объеме $4,6 млрд, связанные с компанией Japan Tobacco, – они все идут через третьи страны… Именно по этой причине в российской статистике они не отражаются в качестве прямых инвестиций, и именно по этой причине вы не считаете, что это инвестиции из Японии в Россию. Об этом я уже неоднократно упоминал», – цитирует агентство ТАСС главу японского МИДа Таро Коно.

Аппетит к слияниям и поглощениям

Один из способов частичной объективации интереса иностранных инвесторов к России в такой ситуации – посмотреть на статистику по сделкам с раскрытыми покупателем и продавцом, а также собрать экспертное мнение людей, участвующих в обсуждениях на рынке, о которых неизвестно широкой аудитории. Поскольку мы с 2011 года публикуем ежегодный обзор сделок M&A, у нас накопилась существенная база данных по ним. Итак, что происходит с иностранными инвестициями в этом разрезе?

Количество сделок M&A существенно упало в 2015 году после введения санкций, однако почти сразу начался восстановительный рост, и в 2018 году этот показатель превысил докризисные значения. В пересчете на рубли с учетом курса на конец года объем иностранных инвестиций в капитал российских компаний вырос с 500 млрд рублей в 2012 году до 1 трлн рублей в 2018 году. За первое полугодие 2019 года уже зафиксированы сделки на сумму свыше 900 млрд рублей. В долларовом выражении результат не настолько оптимистичный – после введения санкций объем иностранных инвестиций постепенно растет, но пока не восстановился (не считая 2016 года, который стал рекордным благодаря мегасделке по приобретению консорциумом Qatar Investment Authority и Glencore 19,5% акций «Роснефти» за $11,3 млрд).

«В ближайшие годы я не вижу причин, чтобы показатели превысили докризисные (до 2008 года) иностранные инвестиции в Россию. В 2014–2015 годах этот показатель падал даже ниже, чем в 2009 году, – санкции оказались более болезненными, чем мировой финансовый кризис. Правда, нужно отметить, что на них еще наложился такой фактор, как падение цен на нефть», – говорит Евгений Надоршин. «Новые инвесторы почти не приходят, ставка на Китай пока не оправдывается – разовые проекты есть, но они общую картину не меняют. Компании, которые работают в России давно, заходили сюда, когда рынки росли, как, например, потребительский рынок, на 10–20% каждый год. Да, риски и тогда были, но они компенсировались высокими темпами роста и доходностью. Сейчас риски остались, а рост рынков снизился до 1–5% в год, соотношение риск–доходность постепенно ухудшается», – отмечает главный экономист «Альфа-Банка» Наталия Орлова.

Крис Уифер, старший партнер Macro Advisory, не разделяет пессимизма коллег и считает восстановление ситуации с инвестициями вопросом времени. «Мы наблюдаем значительный рост числа компаний, которые рассматривают потенциальное расширение или даже возможность выхода на российский рынок. И это не единичные всплески, а устойчивый тренд на протяжении всего года. С конца 2017 года по 2018 год произошли большие изменения – отношение компаний на 180 градусов поменялось в сравнении с их позицией в 2015 и 2016 годах, когда они были гораздо больше обеспокоены существующими рисками. Диалог теперь перешел от риска к возможности». В то же время Крис Уифер согласен, что пока этот интерес не конвертировался в большой объем транзакций, «потому что многие компании все еще обеспокоены тем, что может произойти с санкциями, и ищут большей ясности в отношении политики России относительно государственных проектов». Также, следует учитывать, что процесс инвестирования занимает большое количество времени, и многие проекты пока просто могут находиться на более ранних стадиях, а потому широкому кругу о них просто неизвестно.

Точки и направления роста

Относительно прямых иностранных инвестиций в 2019 году аналитики испытывают осторожный оптимизм. Если смотреть на M&A, по нашим данным, объем заключенных в первом полугодии сделок уже достиг $14,4 млрд — это уже больше, чем за весь 2018 год.

«Я думаю, реальная цифра прямых иностранных инвестиций в Россию находится сейчас на уровне $20 млрд в год, в 2019 году можно ожидать некоторое улучшение показателей, но не радикальное. Для экономики нашего размера нормальным был бы приток ПИИ $50–70 млрд в год, а будет около $30 млрд, и это сделает 2019 год одним из лучших за постсанкционный период», – говорит Евгений Надоршин.

Среди наиболее привлекательных для инвесторов отраслей эксперты упоминают нефтегазовый сектор (подробнее об этом читайте колонку Робина Мэтьюза), металлургию, транспорт, сельское хозяйство, ритейл, пищевое производство, инновации, информационные технологии. По нашим данным, в первом полугодии 2019 года на нефтегазовый сектор, инновации и новые технологии пришлось почти 75% всех сделок M&A с участием иностранных инвесторов в России.

В России работают более 1200 французских компаний. По данным российского ЦБ, в 2018 году Франция была на втором месте после Соединенного королевства по объему инвестиций за год – $1,1 млрд и $2,5 млрд инвестиций соответственно, не считаю офшоры. По тем же данным ЦБ в сложном 2014 году Франция инвестировала $2,2 млрд, в 2015 году – $1,7 млрд, в 2016 – $2 млрд. В непростые годы начала санкций французы продолжали инвестировать в открытие новых производств в России.

Французские инвесторы однозначно рассматривают российский рынок как стратегический для себя, при этом не только для импорта товаров в Россию, но для организации производства, что дает стране налоги, занятость, развитие российского экспорта, развитие сети российских поставщиков и подрядчиков, социальные проекты.

Несколько свежих примеров: будет новый завод по производству сыров компании Savencia, локализуется сборка канатной дороги для курорта «Архыз», будет завод по производству сельхозтехники в Воронеже, будет завод по производству семян. Интересен еще один тренд: в Россию стали приходить «нишевые» французские компании – например, в «Сколково» сейчас строится французский реабилитационный центр.

«Россия также привлекательна как место для размещения производственных мощностей – благодаря слабому рублю здесь действительно выгодно производить товары и экспортировать их в другие страны. Стоимость производства, достаточно низкие налоги, рабочая сила – все это важно для инвесторов. Инфраструктура также становится лучше», – добавляет Крис Уифер. Еще одной точкой роста Уифер считает электронную торговлю. «Этот бизнес растет очень быстро, и такой рост требует создания распределительных центров. Я знаю, что некоторые мейджоры сейчас рассматривают возможность инвестировать в создание таких центров в России для того, чтобы обсуживать не только местный, но и азиатский рынок».

«Россия остается значимым центром притяжения для инвесторов. Возможно, в десятку по объемам ПИИ мы сейчас не входим, но, по крайней мере, без России большое количество проектов реализовать затруднительно с учетом уже сложившихся производственных цепочек. В любом случае даже при наличии санкций и ухудшении факторов инвестклимата инвестиции к нам приходить будут. Те инвесторы, которые работали давно, конечно же, не вывезли свой капитал из РФ, они изменили свои производственные стратегии, но капитал все равно сохранился. Это видно по тем странам, из которых к нам приходит наибольший приток ПИИ: Германия, Франция, Финляндия, Италия. Вот, например, недавно французская компания PSA объявила, что вернет на наш рынок марку Opel. Эти страны – наши традиционные инвестпартнеры, нерационально сворачивать производство, которое формировалось на протяжении долгих лет», – отмечает Юрий Зайцев.

Один председатель совета директоров международной компании сказал мне: «Мы приехали в Россию, чтобы узнать, что на самом деле происходит: я смотрю дома телевизор и получаю одну картину: Россия – это риски, а затем приходит P&L из России – и показатели только улучшаются от раза к разу – наши доходы растут. Конечно, бизнес хочет и дальше работать там, где получает такие результаты».

«С одной стороны, есть крупные международные игроки, которые очень давно были на нашем рынке, а потом ушли, например, банк Morgan Stanley. С другой стороны, те, кто остаются, сравнивают Россию с Европой и, даже несмотря на замедление темпов роста России, по-прежнему считают текущий рост перспективным на фоне европейских цифр», – рассуждает Наталия Орлова из «Альфа-Банка».

В своей ежедневной работе мы ощущаем постепенное восстановление интереса иностранных инвесторов к нашей стране: в 2018 году наша команда была вовлечена в 150 проектов, а в 2019 году уже в 190. Хотя соотношение проектов по проработке к реально заключенным сделкам в России составляет 1:6 (для сравнения – в Европе это 1:3), само наличие этой активности, на мой взгляд, тоже является показательным. Изучая статистику M&A последних лет, мы также обратили внимание на еще одну тенденцию – растет инвестиционная роль партнеров из Азиатско-Тихоокеанского региона, включая Японию (подробнее о том, что интересует японских инвесторов в России, читайте в интервью с Саито Даисукэ). На текущий момент объем японских инвестиций составляет 18% от всех сделок M&A с участием иностранных инвесторов в первом полугодии 2019 года. Крупнейшей пока является закрывшаяся в июле сделка по продаже «НОВАТЭК» 10% в проекте «Арктик СПГ» японскому консорциуму JOGMEC и Mitsui. Общения с японскими компаниями стало больше.

«Азиатские инвесторы не обращают особенного внимания на геополитические вводные – они сосредоточены на возможностях для своего бизнеса. В порядке приоритета с точки зрения текущего уровня интереса к России азиатские инвесторы находятся на первом месте в списке, США – на втором месте, а европейцы на третьем месте, но и степень их озадаченности ситуацией тоже постепенно снижается», – резюмирует Крис Уифер.

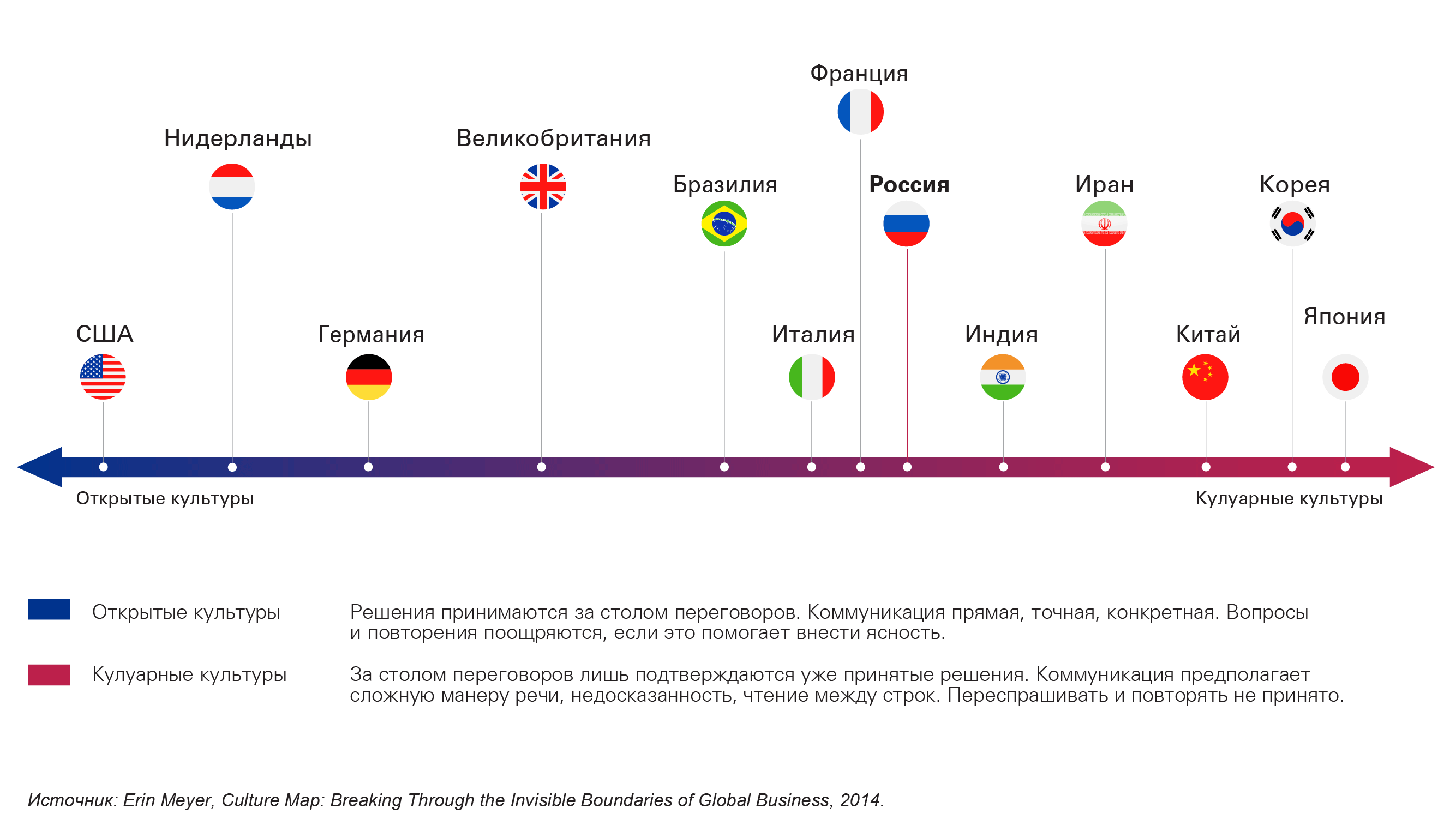

Особенности коммуникации с инвесторами из разных стран

Посмотрев на ситуацию с разных сторон, мы все-таки оптимистично смотрим на предстоящий год и видим, что зачастую риски, связанные со сложной геополитической обстановкой, компенсируются для иностранного инвестора в России более высокой доходностью и потенциалом роста. Важно, что это становится релевантным не только для традиционных отраслей, но и для проектов в новых индустриях.

По данным Бундесбанка, в 2018 году прямые немецкие инвестиции в Россию составили €3,26 млрд, а за первое полугодие 2019 года – €1,7 млрд. Это самый высокий показатель после финансового кризиса 2008 года. Невзирая на слабую конъюнктуру и такие сдерживающие факторы, как санкции и контрсанкции, немецкий бизнес в России – а это почти 4500 компаний – по-прежнему придерживается российского рынка и продолжает наращивать обороты.

Как следует из опросов Российско-Германской внешнеторговой палаты по деловому климату, немецкие компании растут быстрее рынка и в целом удовлетворены своим развитием. 30% опрошенных собираются и дальше инвестировать в российский рынок. С точки зрения немецкого бизнеса, наиболее привлекательные отрасли для инвестиций – это сельское хозяйство и пищевая промышленность, сектор ИТ, а также машино- и станкостроение.